2024/4/19 20:35:00

2024/4/19 20:35:00

作者:徐风,编辑:小市妹

自年初被罚了200多万后,杭州银行最近又被罚了。

据监管层公布的处罚信息显示,杭州银行舟山分行因与融资租赁公司合作的业务管理不审慎、个贷管理不审慎、流动资金贷款用于固定资产项目建设三项条款共计被罚100万。此外,对相关责任人徐丰也给予了警告处理。

作为上市城商行“优等生”,杭州银行近年来虽然频频被爆出违规事件,但这还不是它最大问题。上市以来,其多次大手笔融资累计超过1000亿,分红却只有100来亿,以及不良风险较高,更饱受市场争议。

【违规事件频现】

杭州银行本次被罚,最受关注的是与融资租赁公司合作不审慎,这也是公司首次因为该事项被处罚。

鉴于近年来融资租赁类公司频繁违规,诸如租赁物不符合监管要求、售后回租业务管理不当以及信贷资金违规进入地产领域等,监管层对业务监管不断收紧。

2022年11月,在监管层发布的关于加强金融租赁公司业务监管的文件中,要求强化租赁物管理、控制业务规模并开展合规性专项检查等;2023年10月,又发布了金融租赁公司管理办法,提出了强化公司内控管理、优化租赁业务结构,建立租赁物负面清单等。

虽然此次杭州银行被罚没有披露具体缘由,但在收紧的监管环境下,说明其业务仍然没有调整到位。

需要注意的是,包括本次处罚在内,近3年杭州银行舟山分行每年都有被罚的记录。

2022年初,舟山分行因个人贷款管理不审慎,信贷资金挪用于购房、个人贷款管理不审慎,信贷资金未按约定用途使用等被罚了85万;2023年11月,又因未按规定报送财务会计报告资料被罚没12万。

杭州银行在本次被罚之前,2024年初还因多项债券承销违规被罚了210万。具体包括债券承销业务与债券交易/投资业务间的防火墙建设不到位、余额包销业务未严格执行统一授信要求、包销余券处置超期限等6项违规。

债券承销业务作为投行的重点业务之一,在近年来行业息差业务承压的背景下,企业开始纷纷向轻资产的投行业务转型。

当前,杭州银行已成为浙江债券承销规模最大的银行,近年来规模增速快速提升,由2019年的272.9亿增长到2022年的1720.7亿,增幅达到了5.3倍。但在规模加速扩张的同时更应该把控好业务风控。

除了开年的两次被罚,近些年杭州银行被罚情况并不少见。以2022年为例,当年公司被开出6张罚单,罚款金额超1100万,同比增幅在1倍以上。其中在当年2月因贷前调查不尽职、贷款资金被挪用被罚300万;5月因反洗钱管控不到位被处罚580万。虽然2023年处罚相对较少,但进入2024年又有抬头之势。

不仅内控问题,杭州银行的核充率过低、频繁融资问题也值得关注。

【频频大笔募资唱哪出?】

杭州银行的核充率较低也是老生常谈的话题了,2023年前三季度为8.31%,排在城商行倒数第3位,在全部上市银行中排名倒数第4,距离7.5%的监管红线仅一步之遥。

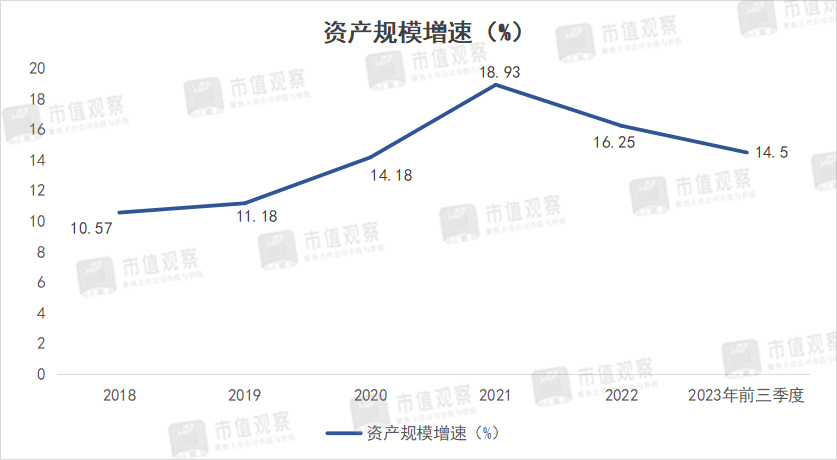

而近年来,杭州银行的资产规模却保持较快的增长水平,自2020年以来均在14%以上,增长迅速必定需要较高的核充率进行支撑,但较低的核充率意味着未来增速必定会踩刹车。

为保持较快的资产增速,募资“补血”就成为了杭州银行的常态化操作,几乎每年都有大额融资记录。

自杭州银行上市以来,包括IPO募资36.11亿、2017年发行的80亿二级资本债和不超1亿股的优先股合集募集180亿、2019年发行的二级资本债募资100亿、2020年的无固定期限资本债券和非公开发行不超8亿股共计募资141.32亿、2021年发行可转债150亿以及2022年发行的二级资本债和金融债共计350亿。

2023年,杭州银行又发行了100亿金融债,同时80亿定向增发方案也获得了监管层通过。经市值观察统计,自2016年上市到2023年末,杭州银行累计募得资金达1137.43亿。

不仅如此,据杭州银行2023年年中披露,还有200亿元金融债、不超过150亿元小微专项金融债和不超过300亿元的资本类债券多项大额融资还计划的路上。

杭州银行如此大规模融资,放在整个银行业也并不多见。而2016-2023年杭州银行累计实现净利润只有630.44亿,明显低于融资金额。

更为重要的是,自上市以来杭州银行的累计分红金额也只有117.67亿,仅为募集金额的一成。

杭州银行的多次融资也稀释了投资者权益,近年来股利支付率不断下降,据同花顺问财统计,2019年还为29.41%,到2022年就降到了21.86%,在17家上市城商行排名也由第4位降到了倒数第5。

与杭州银行极低的核充率形成鲜明对比的是其超高的拨备覆盖率,2023年前三季度为569.52%,位居全部上市银行首位。

银行的拨备覆盖率作为公司家底的存在,杭州银行数据如此之高甚至可能有隐藏利润的嫌疑。

此前在财政部发布的《金融企业财务规则》修订稿就曾指出,对于拨备覆盖率超过监管要求(150%)2倍以上的,应视为存在隐藏利润的倾向。

杭州银行一边大手笔融资,一边不断储备家底,宁愿从市场融资补充资本金也不消耗拨备,或许并不是真缺钱,行为与将市场当做融资“提款机”无异。

从杭州银行的风险指标来看,其囤积拨备的做法或许与此前的不良率较高有关。

【不良风险仍然存在】

早在2018年,杭州银行的不良率并不低,1.45%的数据在当时13家上市城商行中排名第6位,且对公贷款不良率更是高达1.84%。

具体来看,彼时制造业、批发零售业以及建筑业作为杭州银行的重点投放行业,不良率分别高达6.06%、6.05%和4.43%,但拨备覆盖率却只有256%,核充率仅为8.17%,抗风险能力很差,已经影响到了公司发展。

由于杭州银行不良风险较高,计提的信贷减值损失也水涨船高,由2018年的60.1亿提升至2021年最高105亿,期间规模均在净利润之上。

从这个角度看,杭州银行囤积拨备有一定的必要性。此后随着相关行业不良率逐步好转,整体不良率也在下降,2023年前三季度降为0.76%,排在城商行第2位。而此时没有释放拨备反而去市场不断融资的动机令人费解。

与此同时,杭州银行的地产业务风险仍不容忽视。

由于近年来地产行业的承压,杭州银行的业务不良率也在快速提升,2019年还在0.27%,到2020年就迅速增加到了2.79%,2023年上半年进一步增长至3.85%。

2023年上半年,尽管杭州银行房地产业的贷款规模只有365.24亿,占全部贷款比重仅为4.72%,但不良贷款金额却达到了14.07亿,是不良规模第一大行业,致使公司的信贷减值损失仍然居高不下。

杭州银行地产业的不良问题从业务的屡次被罚也能看出端倪,尤其是在业务不良率快速增长的2020和2021年。

2020年初,杭州银行因个人经营性贷款被挪用于购房、向资本金比例不足的房地产项目提供融资等违规行为被罚225万、2021年5月又因房地产项目融资业务不审慎、流动资金被挪用于支付土地出让金等被罚没250万等。

未来,杭州银行首要面临的是内控和房地产问题,也是对以董事长宋剑斌、行长虞利明为中心的新一届管理层的重要考验,但其面临的困难要小于2018年,待地产风险稳住后利润仍存在进一步释放的空间。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。