2024/4/23 10:34:00

2024/4/23 10:34:00

作者:徐风,编辑:小市妹

作为最年轻的股份制银行,渤海银行的业绩却显得有些后劲不足。据公司近期发布的2023年财报显示,实现营业收入249.97亿,同比下降了5.55%;净利润50.81亿,同比下降16.81%,延续了2022年业绩双降的局面。

整体来看,2023年渤海银行虽然在非息收入上表现可圈可点,但较低的净息差、大量的信贷减值以及接近警戒线的风险指标说明与头部股份行相比仍存在很大提升空间。

【非息收入挑担子】

回看过去,2019年是渤海银行近年来营收和净利润增速的“高光时刻”,尚能维持双位数中高增速增长,营收增速甚至超过了20%。但此后便步入了持续放缓的节奏。

可以看出,2019年以来渤海银行净利润增速明显低于营收,5年间只有2021年一年是例外,2022年和2023年差距越发明显,分别跑输营收19.88%和11.26%。

对于渤海银行业绩萎靡的原因,主要受净息差下降较快的影响。早在2020年渤海银行的净息差最高达到2.35%,此后便一路下滑,到2023年已降至1.14%,降幅达1.21%。

与股份行其他上市银行对比更为明显,2020年渤海银行净息差排在10家上市股份行第3位,仅次于股份行龙头招商银行和平安银行。但到了2023年在已公布财报的8家股份行中却排名倒数第1。

渤海银行净息差的快速下降,主要是生息资产收益率降幅较大以及付息成本居高不下。

众所周知,近年来银行业利率承压是一个普遍性问题,2020年渤海银行生息资产收益率还排在股份行首位,为4.94%,到2023年就降至3.9%,排名回落到8家已公布财报股份行第6位。

较高的付息成本也在侵蚀渤海银行的净息差。2020年公司负债成本率2.76%,到了2023年并没有多大改善,仅下降了0.06%至2.71%,与同期招商银行1.73%和平安银行的2.28%差距依然明显。

在渤海银行主营业务下滑的同时,非息收入站出来扛大梁,实现收入73.51亿,同比增长了93.63%。

渤海银行非息收入可以说多线业务开花,2023年手续费中间业务收入40亿,同比增长了55.65%,营收占比由2022年的9.71%提升到了16%,主要是第一大业务的代理业务手续费大增了121.86%。而其他包括托管、咨询服务及银行卡手续费收入降幅仍在20%以上。

此外,渤海银行其他非息收入为33.52亿,同比增长了173.12%,得益于交易收益和金融投资净收入的贡献。但其他非息收入并不稳定,交易收益中的汇兑收益以及以公允价值计量的金融投资净收入受汇率和股票市场影响较大,未来能否持续转好仍需观察。

而渤海银行净利润增速大幅减缓,还与公司不良资产风险暴露关系很大。

【增长为何慢了】

除了息差影响,渤海银行由于风控不严产生的大量资产减值对净利润也形成了制约。

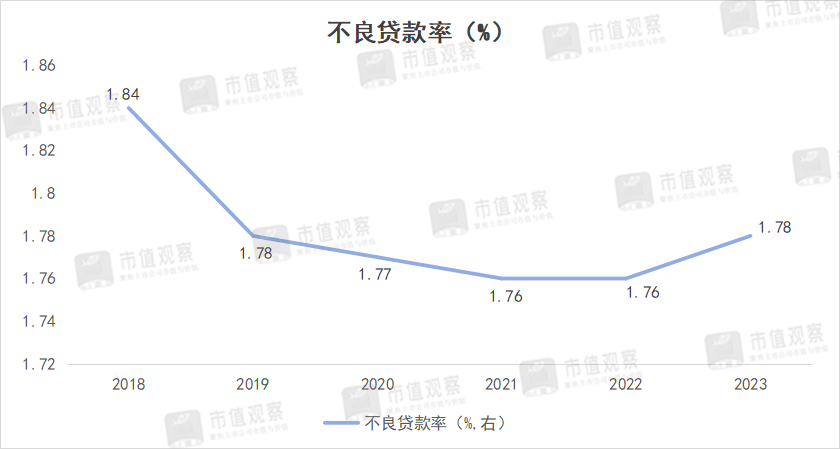

在风险指标上,2023年渤海银行不良贷款率达1.78%,排在8家已公布财报股份行首位。再往前看,2018年以来公司不良贷款率一直处在1.76%-1.85%之间,在股份行中也排名靠后。

渤海银行较高的不良率还产生了大量的资产减值损失,2018-2020年规模由65.08亿增长到132.24亿,增幅超过了1倍,严重挤占了净利润空间。期间净利润虽然在增长,但2020年3.07%的增速相较于2019年的15.71%大幅减缓。

究其原因,还是公司净息差的影响。2019年公司净息差同比大幅增长了0.68%至2.22%,相应减轻了部分资产减值损失增长的压力。但2020年净息差只增长到了2.35%,增幅仅0.13%,与资产减值损失的翻倍增幅相差甚远。

在这样的情况下,2020年在渤海银行净利润依然实现了正增长,与拨备覆盖率的大幅下调密不可分。由2019年的187.73%下降到2020年的158.8%,降幅为28.93%。

不得不说,拨备覆盖率在渤海银行净息差下降压力较大时承担了“调节器”的角色。2021年公司净息差明显下降了0.63%至1.72%,但净利润仍然增长了2.19%,原因就在于拨备覆盖率大幅下降了23.17%到135.63%,已经低于监管警戒线。

此后渤海银行拨备覆盖率再次回升至150%以上,但水位仍然较低。

渤海银行较差的资产质量严重限制了资产规模的增长。2023年公司资产总额1.73万亿,虽然增长了4.4%,但发放的贷款和垫款9203.95亿,同比下降了2.37%,反而是金融投资类资产增长较快,为6331.36亿,同比增长了16.27%。

另外,渤海银行较低的核充率也对资产规模增长形成了掣肘。2023年为8.17%,排在8家已公布财报股份行末尾。为补充核充率,渤海银行近年来融资动作频频,通过港股上市、定向增发、发行债券等多种渠道募集资金。就在4月7日,渤海银行再次获批发行了150亿债券。

当下,渤海银行增长动力匮乏已经反映在了低迷的股价上。截至4月19日,自2020年最高点到0.96港元/股收盘价跌幅已达82.92%,市值缩水达827.62亿港元。

渤海银行是该下大力气整顿内控的时候了。

【完善内控刻不容缓】

在内控上,近年来渤海银行多次因为风控不严领到大罚单。

举例来说,2023年渤海银行曾多次被罚。2月因小微企业贷款资金被挪用购买理财、违规发放商用房贷款等5项被罚1660万;同月又因理财业务数据错报、风险加权资产计算不准确等13项违规被罚860万;3月因涉及违反存款准备金管理、违反账户管理、违反人民币反假有关规定等12项条款合计罚没1696万等。

经统计,2023年全年公司被罚金额超4300万,明显高于2022年的1746万。另外,2021年5月公司因向资本金不足的房地产项目发放贷款、违规发放土地储备贷款等34项条款单次被罚高达9720万。

整体看,渤海银行在反洗钱、账户和清算管理、贷后管理以及房地产领域的违规情况较为严重。

在行业上,房地产作为第二大行业,近年来不良率持续上升。早在2019年仅0.14%,到2021年就回升到了3.71%,当前仍没有得到有效管控,2023年还在3.65%。同时,制造业、批发零售业和建筑业的不良率也较高。

具体来看,渤海银行曾多次踩雷出险企业,包括正源地产、泛海控股、恒大地产、盛运环保等,其中踩雷泛海的情况较为严重。泛海作为渤海银行第七大股东,2023年11月子公司中泛集团17.13亿的到期本金仍未偿还,目前泛海所持有公司7.72%的股份已被全部冻结。

财报显示,2023年渤海银行对泛海及其关联方授信总额达84.02亿,除了已知的出险资金外,尚有多少潜在风险并未可知。

对于恒大的欠款渤海银行并未披露,但据凤凰网财经统计,2023年5月已披露涉及恒大案件的执行金额达5255.17万,仍有200余起诉讼案件未披露金额。值得一提的是,2023年3月渤海银行因擅自划扣恒大商品房预售监管资金导致项目复工复产资金不足,被湖南省住建厅拉黑。

此外,2021年10月渤海银行还陷入了“罗生门”事件,彼时爆出的济民可信28亿存款被莫名质押的事件轰动一时。据相关部门初步调查,办理贷款质押业务材料上的印鉴涉嫌伪造。此后消息暂无进展。

对于渤海银行当下的问题,新任一把手面临大考。2023年7月渤海银行原董事长李伏安退休辞任,王锦虹接棒。与李伏安此前长期在监管部门任职的情况不同,王锦虹属于老渤海银行人,先后担任公司副行长、天津分行、滨海新区分行行长以及海河产业基金董事长等职位。当下再次回归,未来的压力并不小。

渤海银行作为股份行年轻选手,在业绩增长上并没有体现出体量优势,反而乏力的情况越发明显。尽快解决风控问题,压缩付息成本提高净息差,才是新董事长迫切要做的。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。